2019环保行业预测

1、业绩增速下滑,板块估值创新低

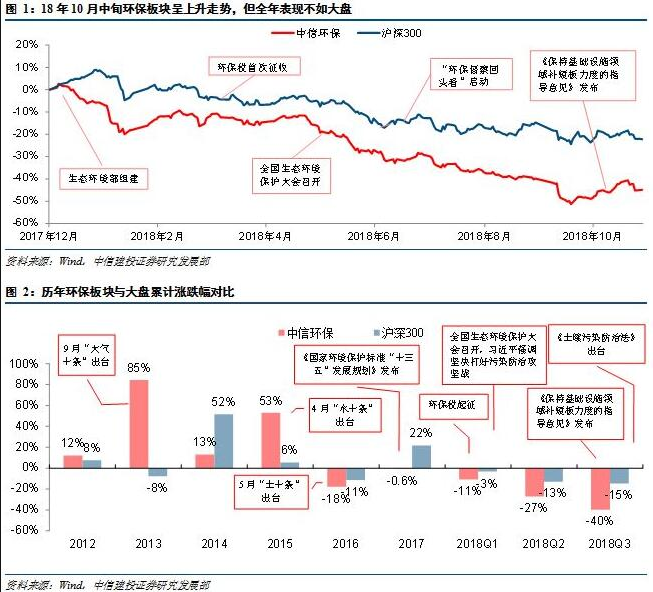

今年环保板块进入回调阶段,从一月份以来整体一路走低,表现不如大盘,截至2018年11月29日,中信环保指数自年初累计下跌45.70%,沪深300指数累计下跌22.16%,环保板块落后大盘23.54个百分点。目前行业估值水平仍处于低位,18年环保板块整体估值从35倍一度跌至不到20,未来有较大的修复空间。在国家相关政策的推动下,融资边际改善,ppp市场将重新受到各方重视,有望成为环保行业一个增长机会。

2、去杠杆融资紧缩,政策利好频至有望带来边际改善

金融去杠杆影响大,环保板块行情低迷。自2017年底发端的新一轮去杠杆,对2018年环保行业的融资产生了深重影响。截至2018年度中期,去杠杆已经推进了大半年,环保企业纷纷表示“缺钱”。环保行业ppp受到融资环境紧缩及工程进度拖累,行业颓势明显。但三季度后期,政策上对融资环境的改善以及ppp相关政策的逐步出台,环保企业有望解决融资难困境。

3、18年是“十三五”中期考核年黑臭及农村污染治理是短板

“水十条”、“十三五规划”等各项政策中对于黑臭水体治理以及农村污染治理均有明确的治理目标和考核要求。就目前我国治理情况来看,治理之路仍旧任重而道远。经过我们测算,预计全国黑臭水体治理市场空间尚有1165亿;农村污水治理市场空间亦在千亿元以上。而自2016年长江大保护行动以来,长江流域经济带11省市经过系列督查与整改行动,大保护已然从源头控制转向综合整治阶段,经测算仅危废处理(845.92亿)、黑臭水治理(310.59亿)和污水处理(城镇污水处理+提标改造共879.03亿)的市场空间总额已经达到了2035.54亿元。

4、绿色发展价格市场化运营资产有望重估

当前政府财政吃紧,而在财政水平并不乐观的状态下,政府有望将主导的项目部分推向第三方企业。而在此市场低迷的环境下,运营类资产凭借其稳定的净现金流入成为环保行业当中亮点。这与其具有相对稳定的融资模式、现金流,以及运营期稳定的收入和利润密不可分。同时相关政策的出台,帮助绿色资产价格市场化,绿色价格机制的实施从服务价格和市场容量两个方面利好行业,有利于运营资产的估值提升,议价能力有望增强,提振市场对于长期投资的信心。

5、政策利好带动环保板块短期回暖

今年环保板块进入回调阶段,从一月份以来整体一路走低,表现不如大盘。2017年11月开始的ppp管理库集中清理工作以及今年上半年不断恶化的融资环境,直接促发市场进入低迷状态并一直持续到10月中旬。

10月底国务院办公厅发布《保持基础设施领域补短板力度的指导意见》,其中提到生态环保将作为“基建补短板”的重要领域获得更大的支持力度。此后高层不断释放融资方面的利好信息,政策倾斜成为环保板块上升的重要动能。目前市场已经显露出上升势头,但就全年来看,截止至2018年11月29日,中信环保指数自年初累计下跌45.70%,沪深300指数累计下跌22.16%,环保板块落后大盘23.54个百分点。

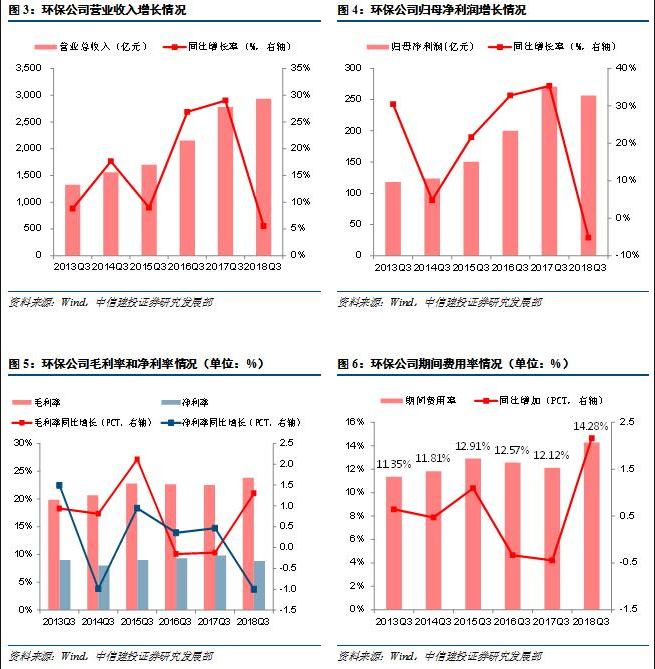

6、市场业绩同比增速减缓步入平稳发展阶段

环保公司在2016和2017年出现爆发式增长之后,18年在整体去杠杆融资紧缩的环境下,业绩增速下滑明显,同时由于财务费用的大幅增加,期间费用率有所增长。归母净利润5年来首次出现负增长,引起板块净利率的下跌。

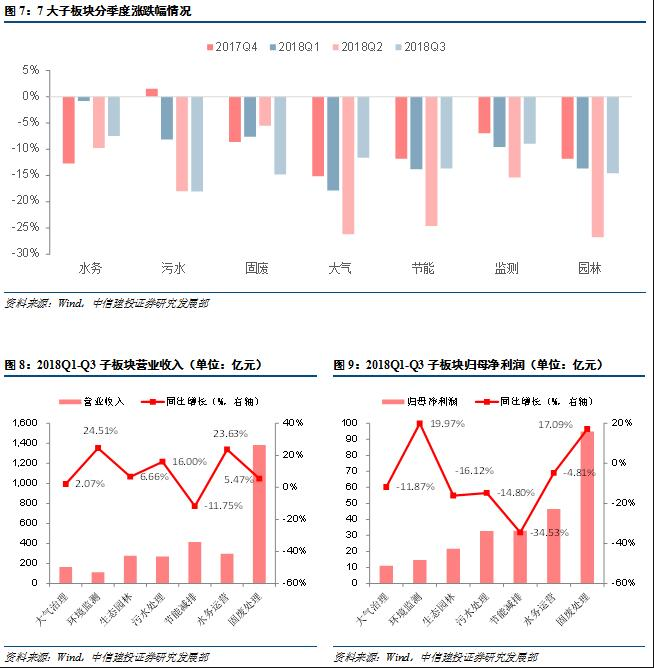

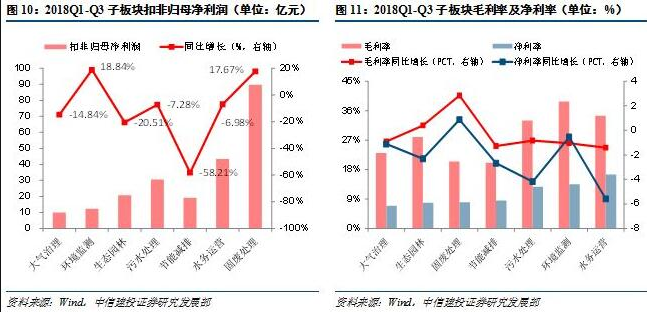

有人在环保板块选取了115家上市公司进行跟踪研究,并将这些公司进一步细分为水务、污水、固废、大气、节能、监测、园林7个子板块。

2018年前三季度ppp市场陷入低谷,融资环境恶劣,7大子板块均表现出不同程度的下跌。分板块来看,2018年前三季度环境监测表现亮眼,板块营收和归母净利润同比增长率分别达到24.51%和19.97%。固废处理板块实现近1400亿营业收入,行业整体毛利率20.44%,同比增加2.84个pct;整体净利率7.94%,同比增加0.87个pct,盈利能力稳中有升。

7、行业估值下跌至历史最低位具备较强安全边际

环保行业估值总体上高于电力公用事业板块,18年环保板块整体估值从35倍一度跌至不到20倍,虽然近期小幅回暖,但行业估值水平仍处于历史低位,安全边际强,未来有较大的修复空间。

在所有跟踪的115家环保公司7个子板块来看,近期大气、污水、固废和监测板块估值水平在20倍上下浮动; 水务和节能板块估值为20倍左右;园林板块估值水平较低,仅为10倍左右,但得益于当前ppp市场逐渐回暖,拥有大量ppp订单的园林板块有望借此机会提升估值水平。同时今年危废产业景气度高,行业预计能够产生30%的业绩增速,相比目前的20倍估值,固废板块未来上升空间较大。